Equity Update - Settembre 2022

Jackson Hole: ritorno di volatilità sui mercati

Nel mese di agosto i principali mercati sviluppati hanno riportato performance deboli (MSCI World –2.15%, SPX –1.70%, Nikkei –2.5% e Stoxx600 –4.85%, performance in Euro) guidati al ribasso principalmente dalle parole del presidente della Fed Powell comunicate durante il simposio di Jackson Hole. Il chairman ha affermato che con alta probabilità la banca centrale statunitense continuerà ad aumentare i tassi di interesse e li lascerà elevati per del “tempo” al fine di arginare la crescita dei prezzi. L'obiettivo resta quello di riportare l'inflazione al 2%, anche se il contesto caratterizzato da tassi più alti, crescita più lenta ed un mercato del lavoro meno forte peserà inevitabilmente su famiglie e imprese. Powell ha inoltre negato che la Fed possa invertire la rotta a breve, ed anzi ha affermato che un altro ritocco insolitamente ampio possa essere appropriato a settembre, anche se la decisione dipenderà dai dati e dall'evoluzione delle prospettive economiche. Parole che hanno alimentato le vendite sull'azionario e ridimensionato il rimbalzo avvenuto dai minimi di metà giugno, in un contesto frenato dal rallentamento dell’economia mondiale (Cina inclusa) e dalla crisi energetica del Vecchio Continente.

In seguito al discorso di Powell, anche i membri del comitato direttivo della BCE hanno ribadito l'esigenza di un’azione politica decisa, nonostante le probabili ripercussioni per l’economia. Dopo aver riportato i tassi in territorio positivo, alzando di 50 punti base il costo del denaro, l’Eurotower sembra dunque pronta ad una nuova stretta monetaria nelle prossime settimane. A tal proposito, I. Schnabel, membro del comitato esecutivo si è schierata apertamente a favore di interventi forti, rendendo più concreto un aumento di ulteriori 50-75bps nella riunione dell`8 settembre.

Dal punto di vista macro, i più recenti dati economici mostrano nel complesso una maggior resilienza

dell’economia americana rispetto a quella europea. L’ultimo dato dei Non Farm Payroll, così come la

revisione al rialzo del PIL del 2° trimestre a -0.6% da - 0.9% t/t, indicano un probabile ritorno ad una moderata espansione per il 3° e 4° trimestre. I rischi di recessione per il 2023 rimangono comunque presenti se guardiamo ad altri dati deludenti, come i PMI preliminari di agosto sotto le aspettative e particolarmente deboli sul fronte dei servizi (44.1 vs 49.8 attesi). Per quanto riguarda l’Europa, gli indicatori macro sono coerenti con una sostanziale stagnazione del PIL nel 3° trimestre ma con attese di un ulteriore deterioramento ciclico nei prossimi mesi. Dopo un primo semestre solido le prospettive per la seconda metà dell’anno sono infatti decisamente più cupe: prezzi energetici su livelli insostenibilmente elevati e il rischio di un razionamento delle forniture di gas lasciano infatti intravedere un periodo particolarmente difficile per l’Eurozona. In attesa della prossima stagione delle trimestrali che partirà soltanto nella seconda metà di ottobre, i principali driver per i mercati azionari nelle prossime settimane saranno perciò i dati macro. Questi forniranno agli investitori indicazioni sull’evoluzione di crescita e inflazione e condizioneranno le decisioni di Fed e BCE che, abbandonata la forward guidance, sono ora data dependent nelle decisioni di politica monetaria.

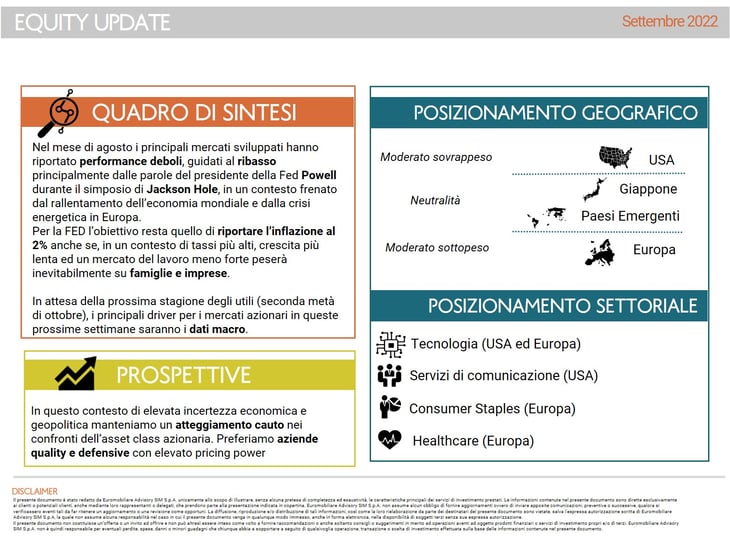

In questo contesto di elevata incertezza economica e geopolitica non vediamo quindi elementi sufficienti per modificare la nostra impostazione e manteniamo quindi un atteggiamento cauto nei confronti dell’asset class azionaria.

In ottica relativa, dal punto di vista geografico manteniamo il moderato sovrappeso sul mercato USA, in un quadro economico che dovrebbe essere meno sfidante per le Corporate americane e nel quale le valutazioni fondamentali sono tornate al di sotto della media storica degli ultimi anni. Confermiamo il sottopeso sull’Europa, per tenere conto degli effetti della crisi energetica sull’economia che unitamente alla forza del dollaro rappresentano un pesante fardello per i costi di produzione delle aziende del Vecchio Continente.

Manteniamo infine la neutralità sul mercato Giapponese grazie all’atteggiamento supportivo da parte delle BOJ e per i Paesi Emergenti, nonostante le condizioni finanziarie siano diventare maggiormente restrittive ed il dollaro resti sui massimi degli ultimi anni.

Come posizionamento settoriale, confermiamo la positività su Tecnologia specialmente lato Software e Servizi IT (sia Usa che Europa) e sui Communication Services (In USA), penalizzati nelle ultime settimane e da inizio anno per la loro correlazione negativa con i tassi di interesse, ma che ora presentano a nostro avviso valutazioni interessanti. In Europa, manteniamo la positività sui settori più quality e difensivi come Consumer Staples e Healthcare, per dare un’impronta più prudente al portafoglio alla luce sia di un possibile deterioramento macro che di una maggior pressione sugli utili. Inoltre la forza del dollaro rispetto all’euro dovrebbe supportare la marginalità dei due settori citati, che hanno la loro base costi in Europa ma una forte componente di vendite negli Stati Uniti.