Investimenti tradizionali o alternativi? I Private Assets in rapida crescita

Un investimento alternativo è una qualsiasi forma di asset finanziario che non rientra nelle categorie degli investimenti tradizionali o convenzionali come le azioni, le obbligazioni o i fondi comuni.

La definizione è quindi ampia e comprende diverse tipologie di strumenti, raggruppabili in due macro-categorie:

- Strumenti liquidi: Operano in prevalenza sui mercati pubblici, ma utilizzano strumenti meno tradizionali come vendite allo scoperto e leva finanziaria.

- Strumenti illiquidi (private equity, venture capital…): Negoziati con una frequenza minore rispetto ad azioni e obbligazioni e consentono agli investitori di accedere a fonti di rendimento aggiuntive.

La maggiore volatilità registrata negli ultimi tempi sui mercati ha reso evidente la necessità di considerare gli strumenti alternativi come forma di protezione nei portafogli in ottica di miglioramento del profilo di rischio-rendimento, di capacità di raggiungere gli obiettivi di investimento e di contenimento delle fasi emotive.

Gli ingenti capitali raccolti dai private markets sostengono i principali trend di mercato, come green transition e innovazione tecnologica. L’approccio di investimento trasformazionale dei mercati privati combina infatti ricerca tematica e creazione di valore in chiave innovativa.

Cresce l’interesse e la partecipazione degli investitori individuali nei mercati privati attraverso la creazione di veicoli di investimento dedicati alla clientela retail, il che rafforza la fiducia nei confronti degli investimenti alternativi.

Considerata la maggiore complessità di questa tipologia di investimenti rispetto a quelli di tipo tradizionale, è richiesto un maggior livello di conoscenza dei mercati finanziari e delle sue logiche.

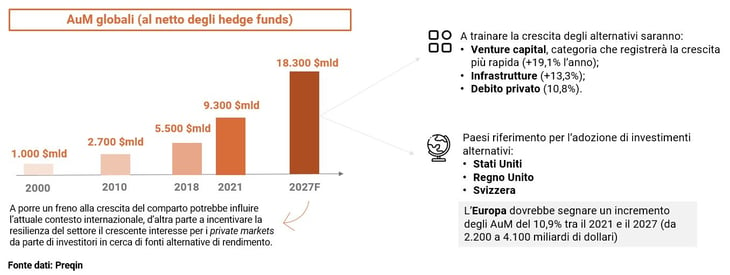

I private markets, soprattutto negli ultimi anni, stanno registrando una crescita esponenziale delle proprie masse in gestione, con una domanda sempre più forte e un aumento significativo dell’allocazione anche da parte di investitori privati (e non solo istituzionali).

Quali sono le principali differenze tra investimenti tradizionali e alternativi?

- Correlazione: gli investimenti alternativi presentano una bassa correlazione con i rendimenti degli investimenti tradizionali. Ciò significa che i rendimenti degli alternativi sono indipendenti da quelli degli asset tradizionali.

- Diversificazione: gli investimenti alternativi rappresentano un più efficace strumento di diversificazione del portafoglio in grado di stabilizzare i rendimenti in fasi di volatilità dei mercati finanziari.

- Rendimenti: i private assets offrono agli investitori rendimenti superiori a fronte del mantenimento dell’investimento per periodo temporali medio-lunghi, secondo le statistiche di istituti nazionali e internazionali che monitorano il comparto.

- Liquidità: gli investimenti alternativi sono caratterizzati da una liquidità inferiore rispetto agli investimenti tradizionali, a causa di bassi volumi e, nella maggior parte dei casi, dell’assenza di un mercato pubblico.

- Rischi e analisi di due diligence: i private assets si caratterizzano per un livello di rischiosità elevato, legato alla maggiore complessità di questi investimenti e le maggiori prospettive di rendimento. Per evitare rischi non necessari e investimenti che non sono ricompensati dai rendimenti attesi è previsto un processo di due diligence.

- Costi: i costi sono elevati rispetto gli investimenti tradizionali, soprattutto in termini di commissioni di gestione, di transazione o spese legali.